Da das Coronavirus nach wie vor eine globale Gesundheitsbedrohung darstellt, haben mehrere Studien gezeigt, dass sofortige Marktkorrekturen wie die der letzten Woche zeigen, dass es die Märkte in den folgenden Wochen tendenziell zu starken Kursgewinnen treibt.

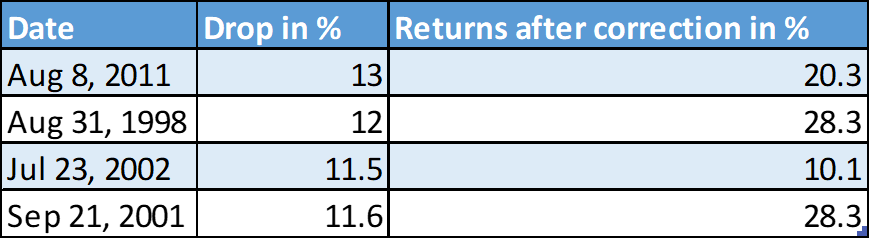

Eine Studie, die einen vorherigen Marktrückgang von 10 % oder mehr seit 1990 zeigt, hat gezeigt, dass die Aktien in den kommenden Wochen tendenziell wieder ansteigen werden.

Es ist absehbar, dass sich die Gewinne tendenziell stärker ausweiten, wenn die Zeit nach dem fünftägigen Einbruch vergeht.

So wurde beispielsweise nach den Anschlägen vom 11. September 2001 beobachtet, dass der S&P 500 innerhalb von zwei Wochen nach dem Ausverkauf um 10,9% zulegte. Darüber hinaus stiegen diese Gewinne einen Monat nach dem Ausverkauf auf 12,3% und nach drei Monaten auf 19%.

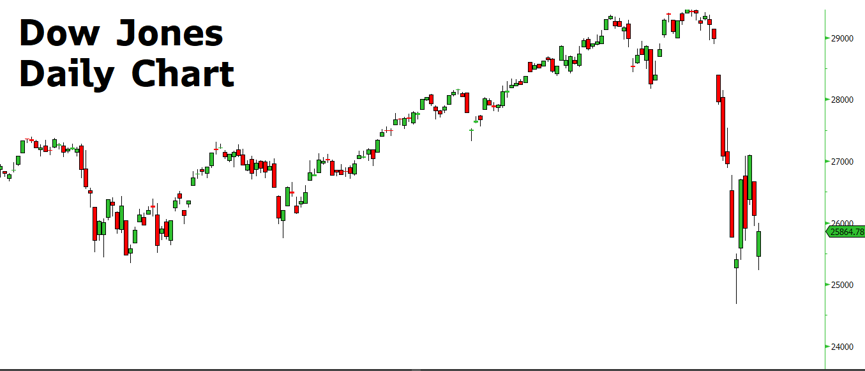

Der Dow Jones Industrial Average, der S&P 500 und der Nasdaq Composite fielen in der Vorwoche um mehr als 10%, wobei die Aktien die größten wöchentlichen Rückgänge seit Oktober 2008 und dem Eintreten der Finanzkrise verzeichneten.

Die Verkäufe der letzten Woche schienen auf die Befürchtungen des Marktes hinsichtlich der Ausbreitung des Coronavirus in den USA und seines Potenzials, die wirtschaftliche Produktion zu stören, zurückzuführen zu sein. Die Weltgesundheitsorganisation (WHO) hat bestätigt, dass weltweit mehr als 90.000 Menschen von der Krankheit betroffen sind und dass fast 3.600 Menschen daran gestorben sind.

Die Strategen von JPMorgan, Citi und Goldman Sachs haben am Wochenende erwähnt, dass der Markt noch nicht genug gelitten hat, um eine Entlastung zu rechtfertigen.

Christian Mueller-Glissmann, Aktienstratege bei Goldman Sachs, erklärte in einer Notiz: "Während 'Buy the Dip' seit der globalen Finanzkrise eine erfolgreiche Strategie ist, bei der sich die Aktienabzüge oft schnell wieder umkehren, könnte es diesmal riskanter sein". "Angesichts des immer noch schwachen globalen Wachstums, des anhaltenden Schocks durch den Ausbruch des Coronavirus und des geringeren Spielraums für monetäre und fiskalische Lockerungen bleibt das Risiko eines längerfristigen Abrufs bestehen.”

Ist dies eine Riesenchance nach dieser Krise für ein Comeback?

Panik und Verkaufen schließt nicht nur Verluste ein, sondern birgt auch das Risiko, dass Anleger die besten Tage des Marktes verpassen.

Im Rückblick auf die Daten von 1930 räumte die Bank of America ein, dass, wenn ein Anleger die "10 besten Tage" des S&P 500 aus jedem Jahrzehnt verpasst, die Gesamtrendite nur 91% betragen würde, was deutlich unter der 14%-Rendite für Anleger liegt, die sich während der Abschwünge stabilisiert haben.

Die Bank schätzte diesen augenfälligen Zustand und forderte die Anleger auf, "Panikverkäufe zu vermeiden", und wies darauf hin, dass "auf die besten Tage im Allgemeinen die schlechtesten Tage für Aktien folgen".”

Wenn man sich den Dow Jones Industrial Average ansieht, könnte sich dieses Muster in dieser Woche bemerkbar machen. Der 30-Aktien-Index verzeichnete in der vergangenen Woche an drei Tagen große Verluste, verzeichnete jedoch zwei rekordhohe substanzielle Tagesgewinne, die die Woche mit einem Gewinn von 2,5% abschlossen.

Währenddessen bleibt der Aktienmarkt im Korrekturgebiet, wobei alle wichtigen Durchschnittswerte von ihren Höchstständen um mehr als 20% gesunken sind.

Von den meisten Unternehmen der Pharmaindustrie wird erwartet, dass sie Ressourcen für Forschung und Entwicklung ausgeben/investieren, um den Kampf zwischen ihnen zu gewinnen, in dem das Unternehmen das Antivirus gegen das Coronavirus herstellen wird. Während dieses Prozesses besteht die Möglichkeit, dass ihre Aktienkurse steigen, aber es wird erwartet, dass der Aktienkurs des Unternehmens, das ein wirksames Antivirus erfinden wird, erheblich ansteigen wird.

Für Investoren, die das Gefühl haben, in Zeiten des Abschwungs etwas tun zu müssen, empfiehlt TD Ameritrade-Chefstratege JJ Kinahan, nur kleine Schritte zu unternehmen. “"Das Problem, das die meisten Menschen haben, ist, dass sie an alles oder nichts denken: denken Sie Teilaspekte", sagte er.

Nach dem Preisabzug in den meisten Märkten und mit dem mächtigen Instrument der Hebelwirkung scheint es eine großartige Gelegenheit zu sein, in den CFD-Markt zu investieren, da dies weniger Marge und Engagement erfordert, um die Positionen zu halten. Mit Hebelwirkung, entweder zum Kauf oder zum Verkauf auf dem Markt, bedeutet, dass Sie nur einen kleinen Prozentsatz des fiktiven Wertes der Transaktion hinterlegen müssen. Mit Leverage wird Ihr Engagement in Bezug auf die Kursbewegung des unterstrichenen Instruments vergrößert, was bedeutet, dass Ihre potenziellen Gewinne oder Verluste aus Handelsprodukten viel höher sind, als wenn Sie keinen Hebel einsetzen würden. Instrumente mit Hebelwirkung bergen ein wesentlich höheres Risiko als Instrumente ohne Hebelwirkung

Quelle: FXGM Investment Research Department / CNBC